フリーランスや個人事業の方は、毎年3月15日までに前年の所得を税務署に申告しなければなりません。

これを確定申告と言います。

確定申告には、青色申告と白色申告があります。

私は、基本的には全ての方に青色申告をオススメしますが、初めて確定申告をやられる方が青色申告を自分でやろうとするとそれなりにハードルが高いものです。

青色申告をするかどうかのポイントは、97,500円をどう使うかにかかっています。

スポンサーリンク

スポンサーリンク

スポンサーリンク

97,500円とは?

97,500円と聞いて、皆さんはどう思うでしょうか?

おそらく、結構な金額だと思うことでしょう。

私も97,500円は大金だと思います。

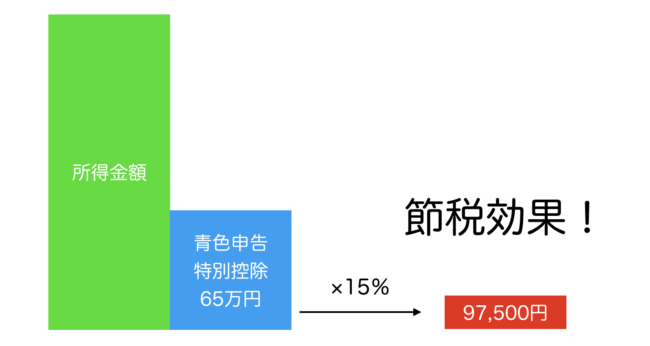

この金額というのは、「税額が発生するときに青色申告をしたとしたら得する最低金額」です。

青色申告をすることでさまざまな特典を受けることができますが、その中でもいちばん効果が大きいのは青色申告特別控除です。

青色申告特別控除とは、青色申告をすることによって10万円の経費を認めるというものです。

さらに、複式簿記で帳簿をつけ、貸借対照表を添付することなどの要件を満たすことで、この10万円が65万円となります。(2020年からは55万円となります)

65万円の経費が認められるのは大きなことです。

なお所得税と住民税の税率は、所得税は所得金額に応じて5%から45%、住民税は一律10%(均等割などは除く)となります。

ですから、税額が発生する場合に65万円の特別控除を受けることができれば、最低でも

65万円×(5%+10%)=97,500円

の節税効果を受けることができます。

もちろん、高額所得者は所得税の税率が高くなりますから、節税効果も所得に応じて高くなります。

97,500円を得るためにいくら使うか?

青色申告特別控除の65万円の適用を受けることで得られる節税効果が97,500円の方というのは、所得金額が195万円以下の方となります。

所得金額が195万円以下と見込まれる方が青色申告特別控除の65万円の適用を受けようとする場合は、97,500円を得るためにいくら使うかを考えなければなりません。

青色申告特別控除の65万円の適用を受けるためには、複式簿記で記帳し貸借対照表を作成する必要がありますので、いくらかの費用がかかることとなります。

現実的には、会計ソフトを導入するか、税理士に依頼するか、またはその両方かという選択となります。

1番手っ取り早いのは税理士に依頼することですが、97,500円を得るために税理士へ毎年10万円以上の報酬を払っていたのでは本末転倒です。

もちろん青色申告には、青色申告特別控除以外にもさまざまなメリットがありますし、経営のアドバイザーとして税理士に依頼するというのは大きな意味があります。

ここではあくまでも、申告のためだけにという意味です。

ですから、とりあえずはご自身で会計ソフトを導入し、青色申告を目指してみるのが良いでしょう。

最近は、freeeやフォワードクラウドといった会計ソフトを使用すれば、簿記の知識のない方でも青色申告をすることは可能となっています。

(ただし、正しい申告をするためには適切な知識や設定が必要な場合があります)

とりあえずこれらの会計ソフトを導入して、みてわからなければ専門家に聞くということも良いでしょう。

最近は会計ソフトの導入支援などをスポットで対応する税理士も増えてきています。(私もやります)

最終的にどう考えても97,500円以上の費用がかかるときは、その年は65万円の適用を諦めて10万円の青色申告特別控除の適用を受けるというのも手です。

複式簿記でなく、貸借対照表を添付していなくても最低10万円の青色申告特別控除の適用は受けることができます。

(お金の出入りなどの簡単な帳簿はつける必要があります)

スポンサーリンク

将来を見越して投資する

青色申告をするかどうかを、単年では損をするけれど、将来を見越してやっておくというのも大切です。

「1年だけではなく、将来を見越して投資する」という考え方です。

この投資するというのは、お金だけでなく時間も含みます。

会計ソフトを青色申告のためだけに導入するのではなく、会計データを経営に活かし将来の意思決定に役立てることを目的にするのであれば、その効果は97,500円だけにとどまるものではありません。

そのために、早期に税理士などに相談しておくのも良いでしょう。

ただそれでも、青色申告での損得の効果は意識しておくべきです

「今年は損したけれど、来年で回収できる」

「3年間で投資を回収できる」

などは常に考えておきましょう。

こうした、投資とその投資に対する効果を考えることは経営にも役立ちます。

高額な設備投資などは、将来何年にわたって回収できるかの計画を立ててから購入しなければなりません。

また、将来に向けて投資をしたとしても、その効果が見込まれないのであれば早い段階でその投資を中止することも必要となります。

経営において将来に向けての損得計算は重要なことですから、青色申告をするかどうかの判断などをキッカケにして慣れていくようにしましょう。

スポンサーリンク

スポンサーリンク

スポンサーリンク

当事務所のサービスメニューです。

気になることなどございましたら、気軽にお問い合わせください。