フリーランスや個人事業主として事業を始めた時に、気をつけなければいけないのが「減価償却」という考え方です。

10万円未満のものを買った場合は、買った時に全額経費にできますが、10万円以上のものを買った場合は、一定のルールにしたがって経費にしなければなりません。

このルールを減価償却と言います。

フリーランス、個人事業主の減価償却について基本的なことをまとめました。

スポンサーリンク

スポンサーリンク

スポンサーリンク

減価償却資産とは?

経費には、さまざまなものがあります。

フリーランスの場合、消耗品、家賃、交通費、電気代、通信費、セミナー代などが発生します。

また、経費の中には、カタチのないものもあればカタチのあるものもあります。

たとえば、家賃、交通費、電気代、通信費はカタチのないものです。

それに対して、机やボールペンなどの事務用品や、パソコンなどの備品の購入はカタチのあるものです。

そのほか建物、建物附属設備、機械、器具備品、車などの、高額で1年以上使うものを購入することもあります。

そしてこれらには「時間の経過とともにだんだん価値が減っていく」という性質があります。

このような資産を減価償却資産と言います。

さらに、減価償却資産のうちカタチのあるものを「有形減価償却資産」、カタチのないものを「無形減価償却資産」と言います。

無形減価償却資産の代表はソフトウェアです。

減価償却資産は複数年にわたって使用できるものですから、購入した年に全額経費にするわけでなく使用可能期間に応じて徐々に経費としていきます。

この仕組みを減価償却と言い、減価償却により発生する費用を減価償却費と言います。

ちなみに、土地や骨董品などの時の経過によって価値が減少しない資産は減価償却資産には該当しません。

使用可能期間については物の種類によって決められており、国税庁HPの耐用年数表で確認することができます。

たとえばパソコンですと4年、車は6年(軽自動車は4年)となります。

ただし、全ての資産を減価償却資産として取り扱っていては大変な手間となります。

ですから、使用可能期間が1年未満のものまたは金額が10万円未満のものについては、購入して使用した年に全額経費とすることができます。

逆に言えば、ひとつで10万円以上のものについては、減価償却資産として使用可能期間にわたって経費化することとなります。

10万円以上か未満かの判断については、税込経理をしている場合は税込み、税抜経理をしている場合は税抜きでおこないます。

※一括償却資産とする方法もありますが、ここでは説明を省略します。

また、青色申告をしている場合は、30万円未満のものについては購入して使用した年に全額経費とすることもできます。

減価償却の方法

減価償却の方法には、大きく分けて2つの方法があります。

定額法と定率法です。

資産の種類によっては生産高比例法という方法を選べますが、あまり使われないのでここでは省略します。

また、リースの場合はリース期間定額法という方法で減価償却する場合もあります。

定額法

定額法とは、毎年同じ金額を減価償却費として計上する方法です。

定額法の計算方法は「取得価額×定額法の償却率」となります。

ちなみに、定額法の償却率は、耐用年数省令別表八というものに記載されています。

ちょっと見にくいですが、ご参考にしてください。

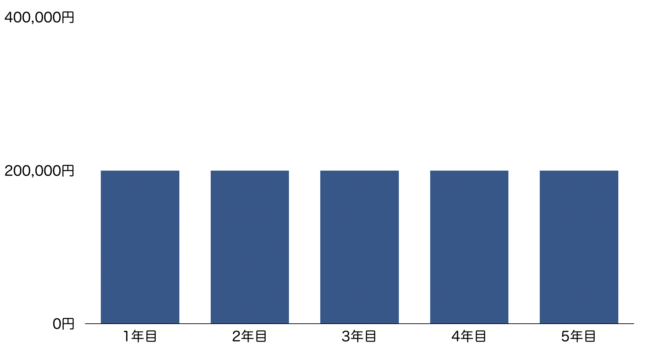

たとえば、100万円で耐用年数が5年のものを1月に購入した場合は次のように計算します。

| 年度 | 計算方法 | 償却累計額 | 資産の残高 |

| 1年目 | 1,000,000円×0.200=200,000円 | 200,000円 | 800,000円 |

| 2年目 | 100万円×0.200=200,000円 | 400,000円 | 600,000円 |

| 3年目 | 100万円×0.200=200,000円 | 600,000円 | 400,000円 |

| 4年目 | 100万円×0.200=200,000円 | 800,000円 | 200,000円 |

| 5年目 | ① 1,000,000円×0.200=200,000円 ② 200,000円-1円=199,999円 ③ ①>② よって、199,999円 |

999,999円 | 1円 (備忘価格) |

1年目から4年目までは同額が減価償却費として計上され、最終年は1円を引いた金額が減価償却費として計上されます。

年の途中で購入した場合は、1年目は月割りとなります。

例えば7月に購入した時は、「100万円×0.200×6月/12月=10万円」です。

毎年の経費のイメージは次のような感じです。

定率法

定率法とは、毎年の資産の残高に一定の率(償却率)を掛けた金額を減価償却費として計上する方法です。

定率法の計算方法は、「未償却残高×定率法の償却率(定額法の償却率の2倍)」です。

ただし、上記の金額が償却保証額未満になった場合は、「改定取得価額×改定取得率」で計算します。

このあたりを説明すると難しいのですが、簡単にご説明しますと、「現在の定率法は途中から定額法に変わる」ということです。

ちなみに、償却保証額、改定取得額、改定償却率の用語の意味は次の通りです。

- 償却保証額とは、資産の取得価額に当該資産の耐用年数に応じた保証率を乗じて計算した金額をいいます。

- 改定取得価額とは、調整前償却額が初めて償却保証額に満たないこととなる年の期首未償却残高をいいます。

- 改定償却率とは、改定取得価額に対しその償却費の額がその後同一となるように当該資産の耐用年数に応じた償却率をいいます。

引用:国税庁HP

実際の計算方法は次のとおりです。

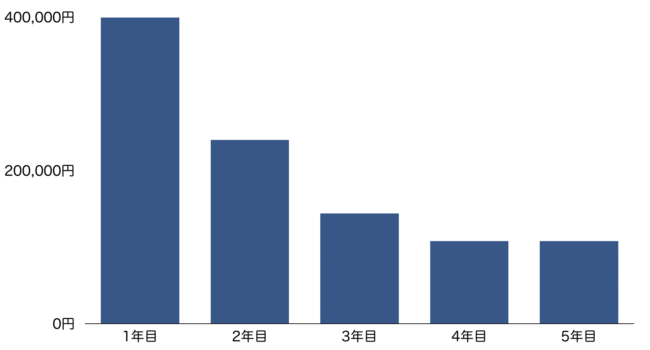

先ほどと同じ例で、100万円で耐用年数が5年のものを1月に購入したとします。

なお、耐用年数5年の場合の定率法償却率は0.400、改定償却率は0.500、保証率は0.10800となります。

| 年度 | 計算方法 | 償却累計額 | 資産の残高 |

| 1年目 | 1,000,000円×0.400=400,000円 | 400,000円 | 600,000円 |

| 2年目 | 600,000円×0.400=240,000円 | 640,000円 | 360,000円 |

| 3年目 | 360,000円×0.400=144,000円 | 784,000円 | 216,000円 |

| 4年目 | ① 144,000円×0.200=28,800円 ② 1,000,000円×0.10800=108,000円 ③ ①<② よって、 216,000円×0.500=108,000円 |

892,000円 | 108,000円 |

| 5年目 | ① 216,000円×0.500=108,000円 ② 108,000円-1円=107,999円 ③ ①>② よって、107,999円 |

999,999円 | 1円 (備忘価格) |

定率法の場合は、1年目が1番多く減価償却費が計上され、2年目以降は徐々に減額されていきます。

定額法と同じように、年の途中で購入した場合は月割計算となります。

毎年の経費のイメージは次のような感じです。

定額法と定率法の選択

フリーランス・個人事業主の場合は基本的に定額法で計算することとなります。

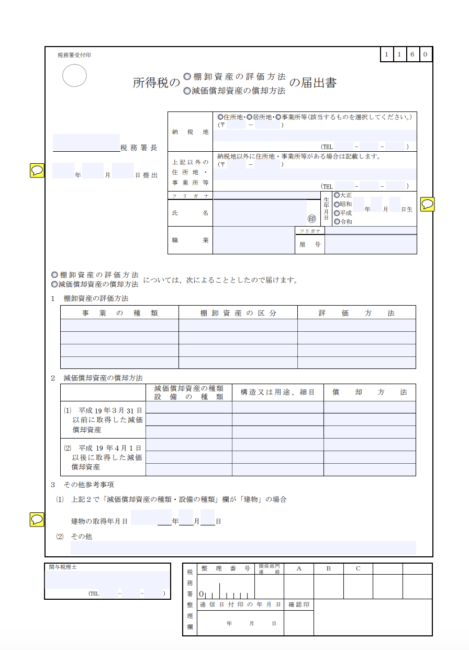

もしも定率法を選択したい場合は、「所得税の減価償却資産の償却方法の届出書」を提出しなければなりません。

「所得税の減価償却資産の償却方法の届出書」は、あたらしく業務を始めた場合や、既に取得している減価償却資産と異なる種類の減価償却資産を取得した場合に提出することができ、提出期限は翌年の3月15日(確定申告期限)までとなります。

なお、届出書を提出した場合でも、建物や建物附属設備、構築物などは定率法では計算することができません。

定率法、定額法どちらを選んでも最終的に経費となる金額は同じですが、定率法の方が1年目に経費となる金額が大きくなります。

定額法と定率法のどちらを選んだ方が良いかの判断基準としては、たとえば1年目に利益が大きく出そうな場合で、少しでも税額を抑えたい場合は、定率法を選んだ方が良いでしょう。

それ以外の場合は、定額法の方がいくら経費となるか計算しやすいので、定額法にしておけば問題ありません。

スポンサーリンク

まとめ

フリーランス・個人事業主の減価償却の基本についてまとめました。

- 10万円以上のものを購入した場合は、基本的に買った年に全て経費とすることはできない

- 減価償却の方法には定額法と定率法がある

- 個人事業主は基本的には定額法

- 定率法を選択する場合は届出書を提出

- 1年目に多額の利益が出る場合は定率法を選択するのもアリ

高額なものを購入する場合は、どのように経費となるかイメージしてから購入すると良いでしょう。

□編集後記□

昨日は家族3人で養老公園へ。

息子はまだ歩けませんが、楽しんでくれたようです。

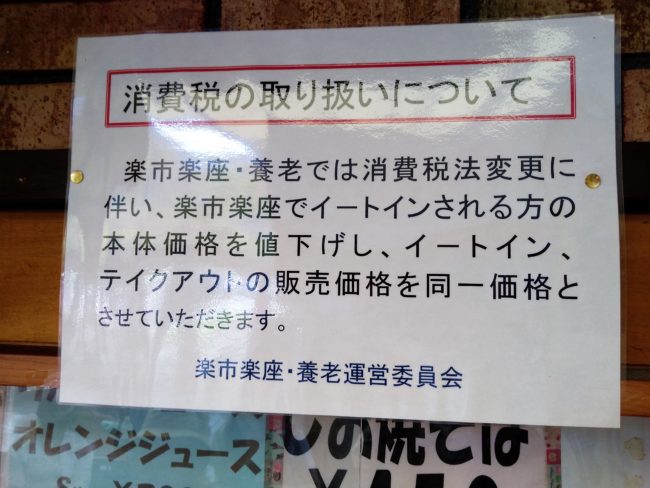

売店で見つけたのがこれです。

客側は金額が変わらないので良いのですが、店側はテイクアウトかイートインかどちらかで処理しなければなりません。

テイクアウトかイートインか聞かれなかったのですが、暗黙の了解でテイクアウトってことでしょうか。

スポンサーリンク

スポンサーリンク

スポンサーリンク