10月1日に消費税の軽減税率が導入されたことにより、イートインがある飲食店では、テイクアウトと店内飲食とで消費税率が異なることとなりました。

ただし、消費税率は異なりますが税込価格を統一することにより、お客様が迷わないような対応している店もあります。

しかしその中には、「うちはテイクアウトと店内飲食の税込価格を統一したから、軽減税率は関係ない」と思っている飲食店の方もいらっしゃるのではないでしょうか?

税込価格を統一したとしても、店側はテイクアウトか店内飲食かは確認しなければなりません。

スポンサーリンク

スポンサーリンク

スポンサーリンク

税込価格を統一すれば、購入者は軽減税率を気にしなくてもいい

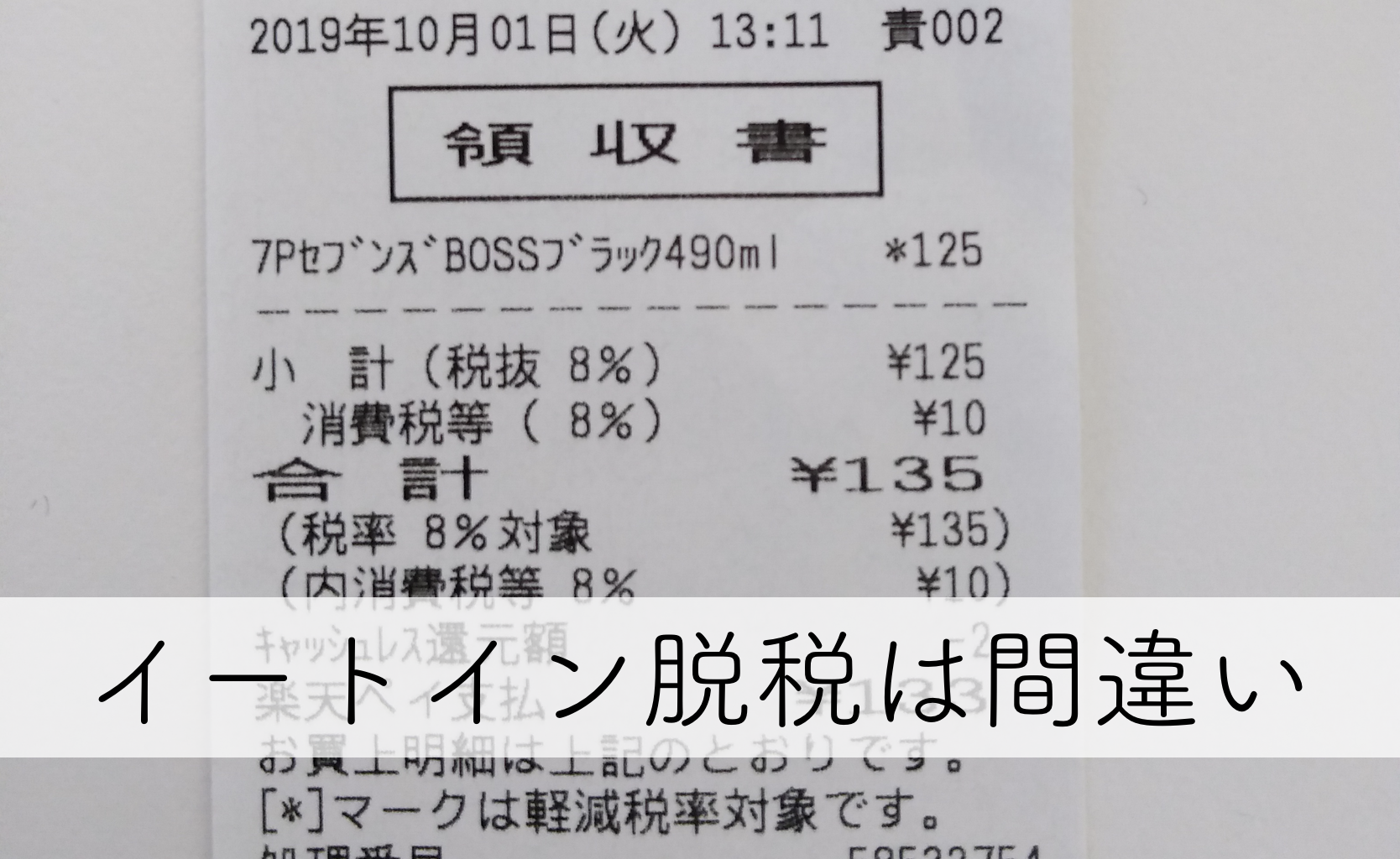

テイクアウトと店内飲食の価格が違うということから、一時期「イートイン脱税」という用語が話題となりました。

しかし、イートインで食べようとテイクアウトをしようと価格が変わらないのであれば、飲食料品を購入する一般消費者は価格を気にすることはありません。

マクドナルドなどは、はじめからテイクアウトも店内飲食も同一の税込価格とする取り扱いをしています。

この方法であれば、店内飲食をすることでお客様が損をした気分になることを避けられますので、軽減税率に対する理想的な対応方法であると言えます。

しかし、ひとつだけ問題点があるのです。

税込価格を統一しても、販売者は軽減税率を気しなくてはならない

税込価格を統一すれば、お客様側はテイクアウトか店内飲食を気にする必要はありません。

しかし、店側はというとテイクアウトか店内飲食なのかの確認をしなければなりません。

消費税を申告するときに、8%の売上か10%の売上かを分けなければならないからです。

ですから、販売時に全てのお客様へ確認するか、「イートインコーナーを利用する場合はお申し出ください」という張り紙をして、申し出がなければテイクアウト、申し出があれば店内飲食とするような対応をする必要があります。

もしも売上を分けることができないのであれば、基準期間(基本的に2年前)の課税売上高が5,000万円以下であれば、令和元年(2019年)10月1日から令和5年(2023年)9月30日までの期間については次の特例を受けることができます。

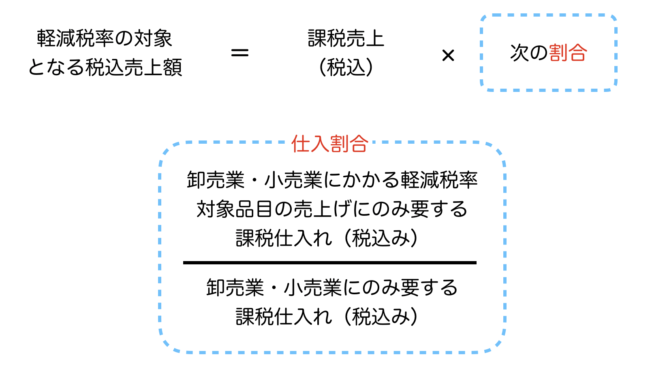

特例① 仕入割合

こちらの特例は、

「仕入れを税率ごとに管理できる卸売業・小売業を営む場合は、軽減税率対象となる売上金額を卸売業・小売業の全体の仕入れのうち、軽減税率対象品目の仕入れの金額の割合から計算しても良いですよ」

という特例です。

つまり、卸売業・小売業であれば、売上の軽減税率対象品目の割合と仕入の軽減税率対象品目の割合はほぼ一致するはずですから、仕入の割合を売上の割合にも利用するということです。

もし売上を分けていなかったとしても、仕入については納品書や請求書から分けることができます。

なお、こちらの特例は簡易課税制度を利用する場合は適用することはできません。

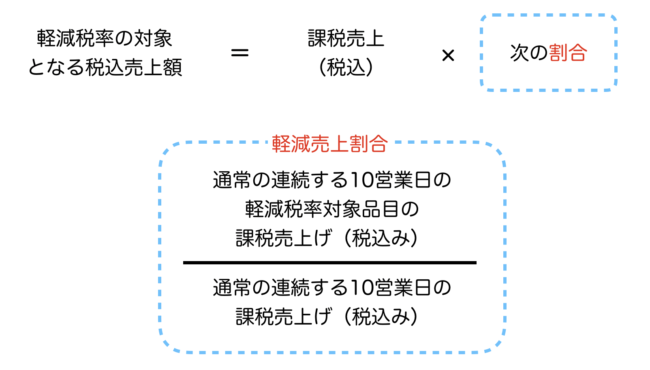

特例② 10営業日割合

こちらの特例は、

「軽減税率対象となる売上金額を、連続する10営業日の全体の売上のうちに軽減税率対象の売上の占める割合から計算しても良いですよ」

という特例となります。

①の特例を利用しなかった場合はこちらの特例を利用することができます。

飲食店業の場合は①の特例は使うことができませんから、こちらの特例を使うこととなります。

また、①の特例は簡易課税と併用することができませんが、こちらの特例は簡易課税制度と併用することができます。

軽減売上割合は次のように計算します。

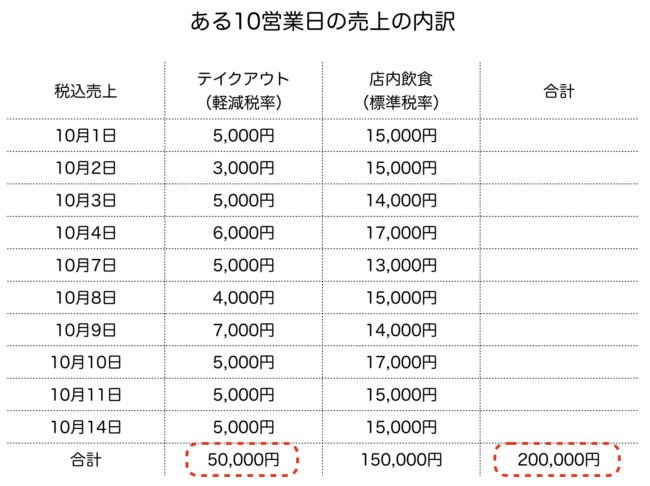

例えば、10月1日から連続する10日間の売上が次の通りだとします。

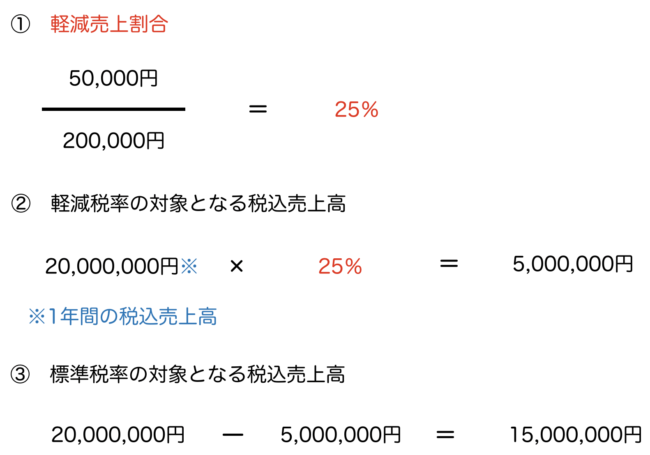

この10日間から、全体の売上のうち軽減税率対象の売上の割合を計算します。

すると25%という割合になりますので、1年間の全体の税込売上高に25%を掛けた金額が軽減税率対象の売上金額となります。

標準税率の売上金額は全体の売上から、軽減税率対象の売上を差し引いた金額です。

この金額を元にして、消費税の計算をおこなっていきます。

なお、連続する10営業日のうちに特別なセールがあった場合は、その日を除いた上で10営業日を計算します。

上記の場合、もしも10月2日がセールだとしたら2日を除いた上で10月15日を加えます。

また、いつの10営業日を選ぶのかは納税者の選択となりますので、何ヶ所か算定した上でもっとも有利となる10営業日を選ぶことは可能となります。

ただし、この特例を利用する場合であっても、最低10日間は売上を分けなければならないこととなります。

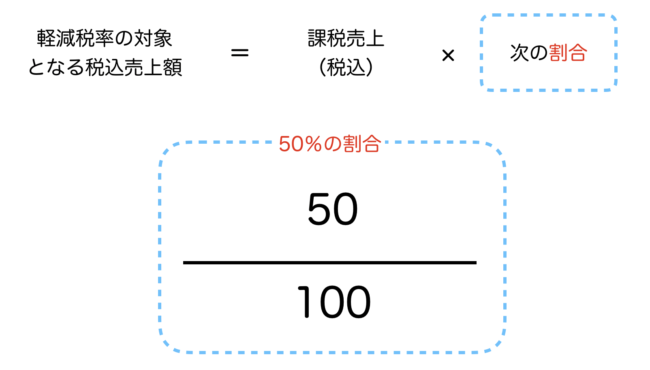

特例③ 50%の割合

こちらの特例は、

「主に軽減税率対象品目を販売している場合は、軽減税率対象となる売上の割合を50%としていいですよ」

という特例です。

この特例は、簡易課税制度の適用を受けている場合であっても使うことができます。

ただし、この特例を使えるのは主に軽減税率対象品目を販売している場合ですから、こちらの特例を使うと確実に損することになります。

本来であれば、全体の売上のうち軽減税率対象の売上の割合は90%とか80%とかのはずのところを、50%とするということです。

つまり、実際よりも標準税率(10%)の売上金額が増えることとなりますから、払うべき消費税も増えることとなります。

ですから、通常はこの特例は利用すべきではありません。

スポンサーリンク

まとめ

まとめると次の通りです。

- テイクアウトと店内飲食がある業種は、税込価格を統一するとお客様は迷わない

- 税込価格を統一した場合でも、テイクアウトか店内飲食かは確認し、分けなければならない

- 分けられない場合は3つの特例(卸売業・小売業以外は2つ)がある

もし、売上を分けていない場合は支払う消費税額が増えてしまう可能性がありますので、基本的には販売時にテイクアウトか店内飲食かを確認し、売上をきちんと分けることを推奨します。

□編集後記□

明日は台風が来るということもあり、外出はできそうにありません。

ちょうど頼んでいた備品が今日届きましたので、明日はその初期設定などをしたいと思っています。

被害を受ける人がいないことを祈ります。

スポンサーリンク

スポンサーリンク

スポンサーリンク

当事務所のサービスメニューです。

気になることなどございましたら、気軽にお問い合わせください。