消費税の軽減税率導入後は、消費税の計算が少し変わってきます。

特にテイクアウトがない飲食店の場合は、売上は全て消費税率が10%ですが食材の仕入は8%となってきますので、消費税の計算には注意しなければなりません。

飲食店は、軽減税率導入後は導入前と比べて「原則課税よりも簡易課税の方が有利となりやすい」のです。

スポンサーリンク

スポンサーリンク

スポンサーリンク

消費税の原則課税と簡易課税

消費税の計算方法は、大きく分けて2種類あります。

ひとつは原則課税という方法、そしてもうひとつは簡易課税いう方法です。

原則課税

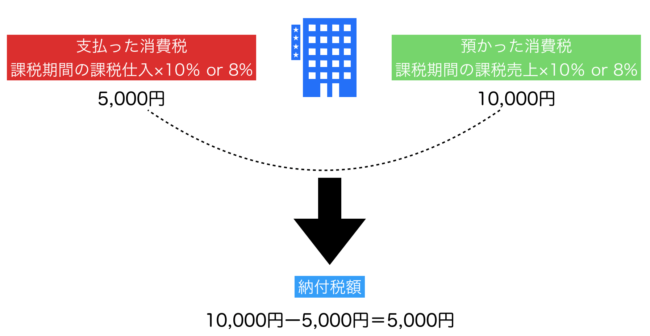

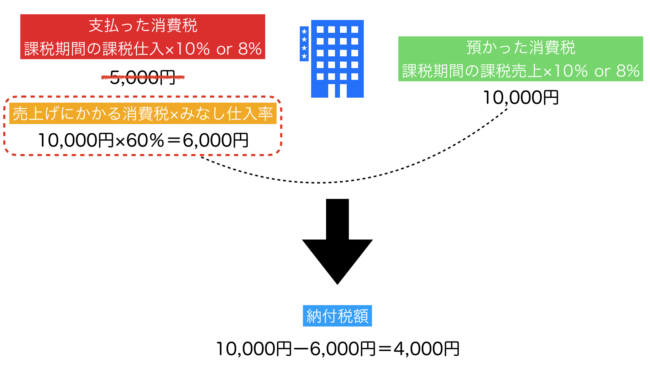

原則課税は、売上げにかかる消費税(預かった消費税)から仕入れにかかる消費税(支払った消費税)の差額を納付すべき消費税として国へ支払うという方法です。

預かった消費税と支払った消費税の差額を納税しますので、消費税は損益に影響せず事業者の負担はありません。

例えば、預かった消費税が10,000円、支払った消費税が5,000円だった場合は、10,000円と5,000円の差額である5,000円が納付税額となります。

(実際はもっと複雑な計算をしますが、理解しやすくするために簡単にしています。)

簡易課税

簡易課税は、売上げにかかる消費税(預かった消費税)の計算は原則課税と同じですが、仕入れにかかる消費税(支払った消費税)を売上から計算するという方法になります。

具体的には、支払った消費税は、売上げにかかる消費税にみなし仕入れ率というのを掛けて計算します。

このみなし仕入れ率は業種により異なっており、次の通りです。

| 業種 | みなし仕入れ率 |

| 1種(卸売業) | 90% |

| 2種(小売業) | 80% |

| 3種(農業、林業、漁業、鉱業、建設業、製造業など) | 70% |

| 4種(飲食業など) | 60% |

| 5種(運輸通信業、金融・保険業、サービス業) | 50% |

| 6種(不動産業) | 40% |

※令和元年10月1日以降は、農業、林業、漁業のうち、消費税の軽減税率が適用される飲食料品の譲渡に係る事業区分について3種から2種へ変更されます。

たとえば、飲食業の場合はみなし仕入れ率が60%となりますので、最終的には預かった消費税の40%が納税額となります。

ただし、簡易課税の適用を受けるためには次の制約があります。

- 適用を受けようとする課税期間の基準期間(基本的に2年前)の課税売上高が5,000万円以下であること

- 適用を受けようとする課税期間の開始の日の前日までに「消費税簡易課税制度選択届出書」を提出していること

※令和元年(2019年)10月1日から令和2年(2020年)9月30日までの日が属する課税期間において、課税仕入等を税率ごとに区分して合計することにつき困難な事情がある事業者は、経過措置として簡易課税制度の適用を受けようとする課税期間の末日(個人事業主の場合は12月31日)までに提出することができます。

また、簡易課税を適用する場合は、2年間は継続適用(原則課税に戻せない)となりますので注意が必要です。

軽減税率導入後、飲食店は簡易課税が有利になる理由

飲食店は軽減税率導入後は、消費税の申告に特に気をつけなければなりません。

飲食店は売上は10%、仕入は8%

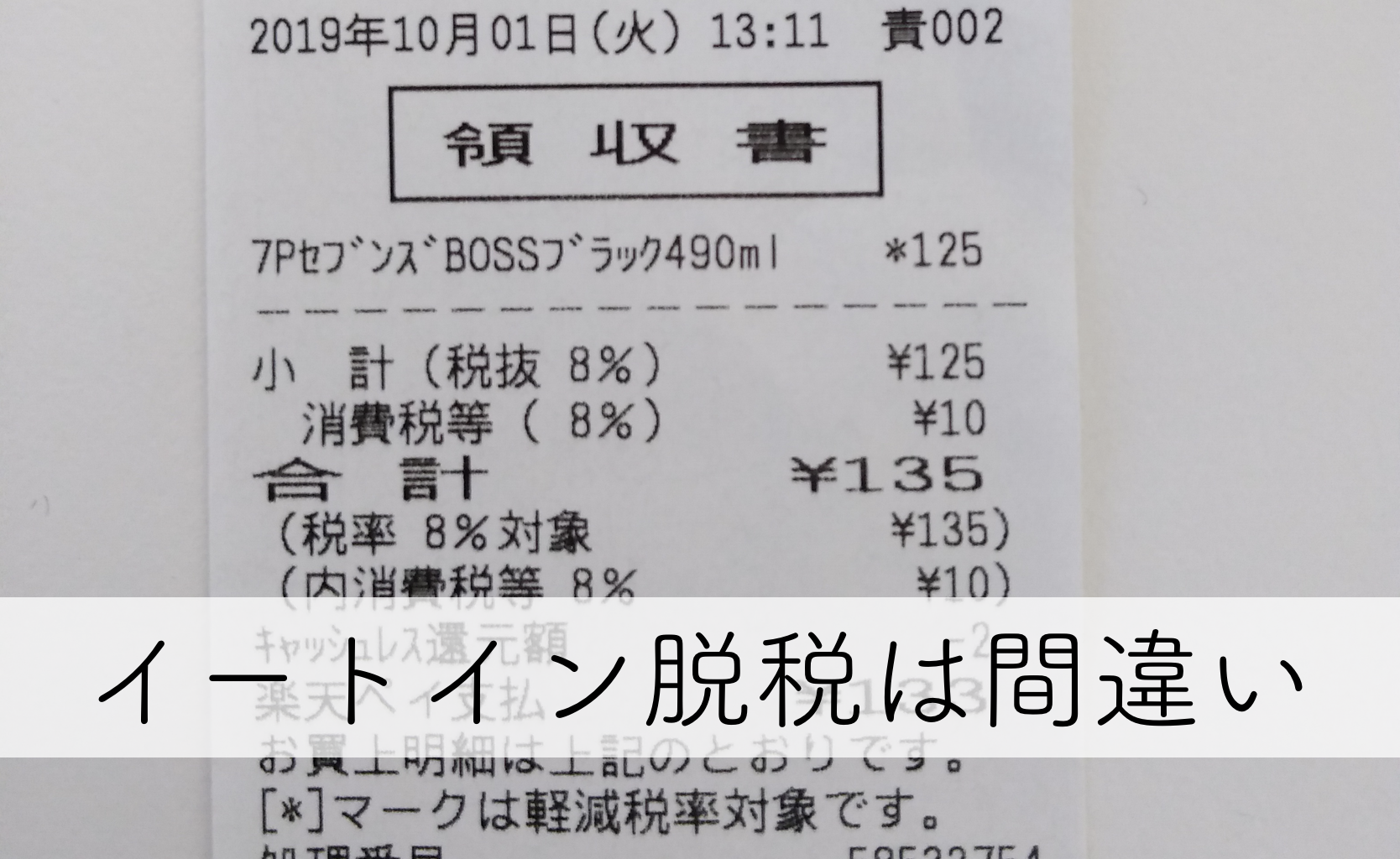

テイクアウトのない飲食店の場合は、売上にかかる消費税は全て10%であるのに対して、食材の仕入については8%の軽減税率が適用されます。

原則課税の場合は、預かった消費税から支払った消費税を差し引いた金額が消費税の納税額となりますから、最終的には軽減税率導入前と利益の金額は一致しますので、問題はありません。

しかし、簡易課税の場合は売上にかかる消費税にみなし仕入れ率を掛けて計算しますから、売上が全て10%であれば支払った消費税も全て10%前提で計算されるということとなります。

つまり、簡易課税の場合は2%分得することなります。

軽減税率導入前後の比較

では、実際に金額を入れて比較してみましょう。

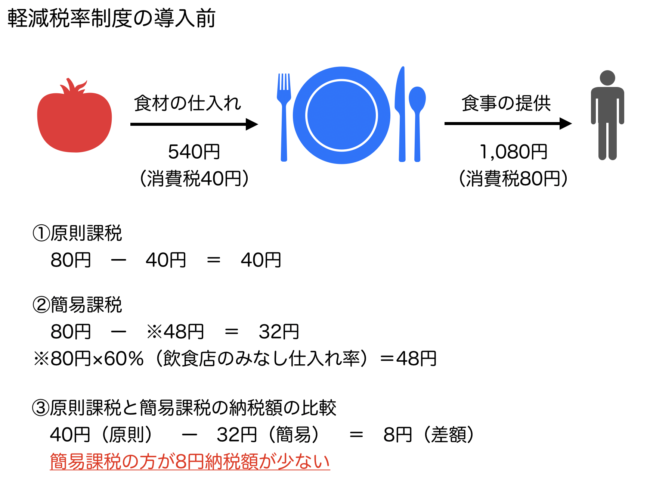

たとえば税抜き500円の食材を仕入れて、税抜き1,000円で料理の販売をしたとします。

もしも取引がこれだけだとしたら、軽減税率制度導入前の原則課税と簡易課税の納税額の比較は次のとおりとなります。

このケースですと、簡易課税の方が8円納税額が少なくなります。

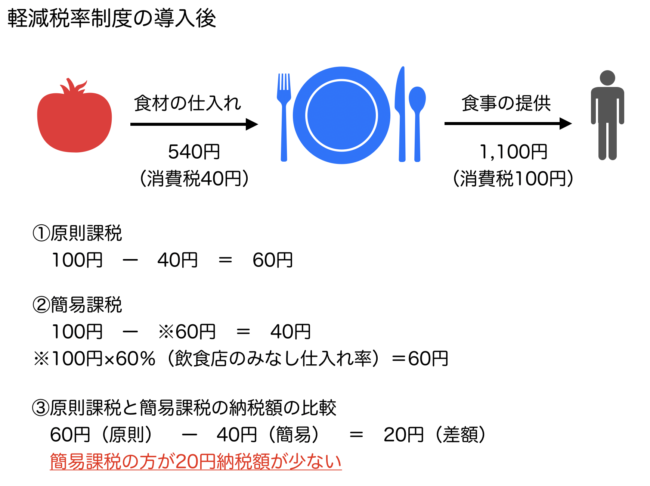

次に、軽減税率導入後を見てみましょう。

軽減税率導入前は原則課税と簡易課税の差額が8円であったのに対し、軽減税率導入後は原則課税と簡易課税の差額が20円に広がっています。

どちらが有利か検討しよう

上記のケースでは、始めから簡易課税の方が有利なケースでしたが、場合によっては今まで原則課税の方が有利だったのが簡易課税の方が有利となる場合に逆転する可能性が出てきます。

ただし、飲食店の場合でもテイクアウトがある場合は、売上に8%が混在してきますので計算が変わってきますし、高額なものを購入した場合は、原則課税が有利となることもありますので注意が必要です。

どちらが有利となるかは実際に原則課税と簡易課税を両方計算してみないとわかりません。

出来るだけ試算してみてどちらが有利か検討してみましょう。

もしもご自身で計算するのが難しいのであれば、この部分だけでも税理士に依頼しても良いでしょう。

スポンサーリンク

軽減税率導入後の飲食店は資金繰りに注意

飲食店が軽減税率導入後に気をつけなければならないことはもう1つあります。

それは、資金繰りに注意しなければならないということです。

軽減税率導入後は、売上にかかる消費税は10%ですが、仕入にかかる消費税は8%となりますので、一時的に2%分の利益が増えることとなります。

これは、売上が8%で仕入が10%である新聞販売店とは逆の現象です。

この2%分についてはあとで税務署へ納付する必要がありますが、消費税の納付の時期まではタイムラグがありますので一時的に資金繰りに余裕ができます。

資金繰りに余裕が出ること自体は良いことなのですが、その余裕を売上の増加と勘違いして使ってしまうと、あとで納税額の多さにビックリすることとなります。

ちなみに消費税率が8%から10%になるということは、単純に計算すると納税額は1.25倍に増えるということです。

たかが2%と思ってはいけません。

消費税がどれくらいの納付額となるのかは事前にある程度シミュレーションした上で、消費税の納税に必要な金額は毎月積み立てるなどして残しておくなどの対応が望まれます。

□編集後記□

昨日は軽減税率特化の記帳指導が2件ありました。

その後、10月以降の簡易課税の申告書を手書きで作成してみましたが、かなり苦戦しました。

一般の方が簡易課税の申告書を手書きで作成するのは無理なのじゃないかと思います。

スポンサーリンク

スポンサーリンク

スポンサーリンク