10月1日に消費税率が、8%から10%にあげられることが確定的となっています。

当然、会計ソフトへの入力もそれに対応しなければならないのですが、気をつけたいのが消費税の経過措置と軽減税率です。

これらは同じ8%ですが、会計処理が異なります。

消費税の経過措置と軽減税率の会計ソフトへの入力についてまとめました。

スポンサーリンク

スポンサーリンク

スポンサーリンク

10月1日以降の消費税の税率

10月1日以降は、消費税の税率が次の5種類に増えます。

- 3%

- 5%

- 8%

- 軽減8%

- 10%

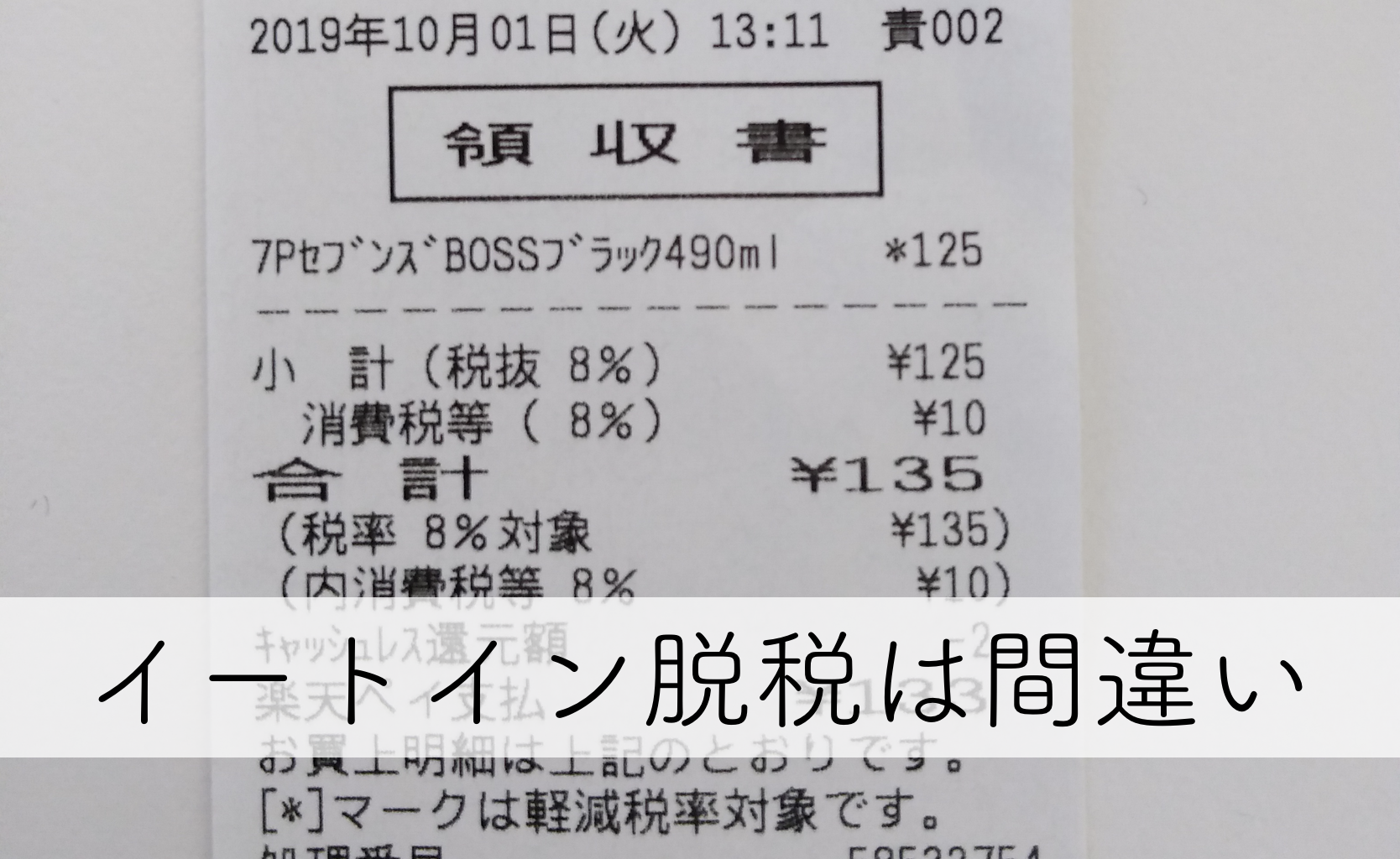

8%は今までの8%のことで、軽減8%は10月1日以降に導入される軽減税率の8%です。

3%と5%はもうほぼ出てくることはないとは思いますので、実質は3種類の税率が存在することとなります。

会計ソフトへの入力で気をつけなければならないのが、8%と軽減8%です。

この2つは同じ8%でも実は違います。

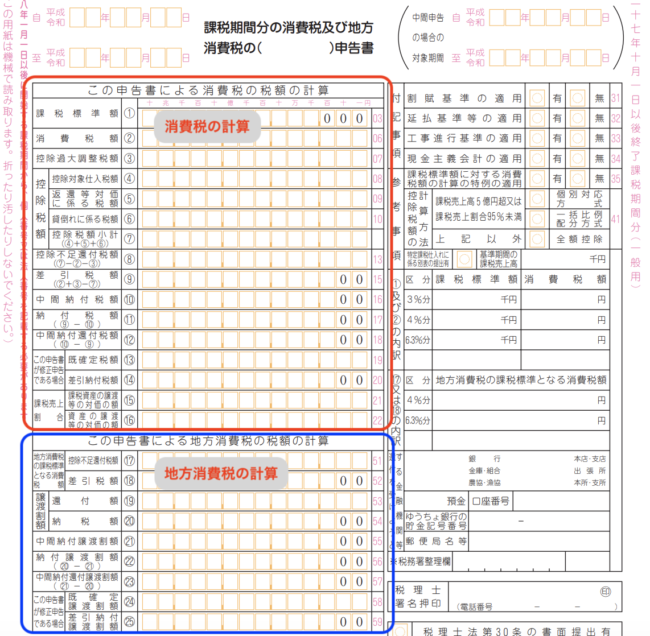

私たちが普段口にしている消費税というのは、正式名称を消費税及び地方消費税と言います。

つまり、消費税というのは消費税と地方消費税とを合わせたものです。

今までの8%というのは「消費税が6.3%、地方消費税が1.7%」でした。

それが軽減8%は、「消費税が6.24%、地方消費税が1.76%」となります。

「合計したら8%なのだから一緒なのでは?」と思われるかもしれません。

確かに、普通に買い物する分には一緒なのですが、会計ソフトへ入力するときはそうはいきません。

通常、消費税の申告書は、取引ごとに会計ソフトへ消費税率を入力し、それを集計して作成します。

消費税の申告書では、次のように消費税と地方消費税とを分けて計算することとなっています。

ですから、会計ソフトへの入力も8%と軽減8%の取引とで分けて入力しなければなりません。

下記はfreeeの入力画面ですが、課税売上げが、課税売上8%(軽)と課税売上8%とに分かれています。

また、課税仕入れも課税仕入8%(軽)と課税仕入8%とに分かれています。

他の会計ソフトも同様に分けることとなります。

なお、以後、この記事では「通常の8%(6.3%)を8%」、「軽減税率の8%(6.24%)を軽減8%」と表記することとします。

10月1日以降に8%の取引が発生する場合

10月1日以降に通常の8%の取引が発生する理由として、主に次のものが考えられます。

- 8%で販売したものの返品、値引き等が発生した場合

- 8%で販売したものの貸倒れが発生した場合

- 消費税の経過措置に該当した場合

これらの取引が発生した場合は「8%」として会計ソフトに入力する必要があります。

なお、軽減税率については、次の記事を参照ください。

記事を取得できませんでした。記事IDをご確認ください。

記事を取得できませんでした。記事IDをご確認ください。

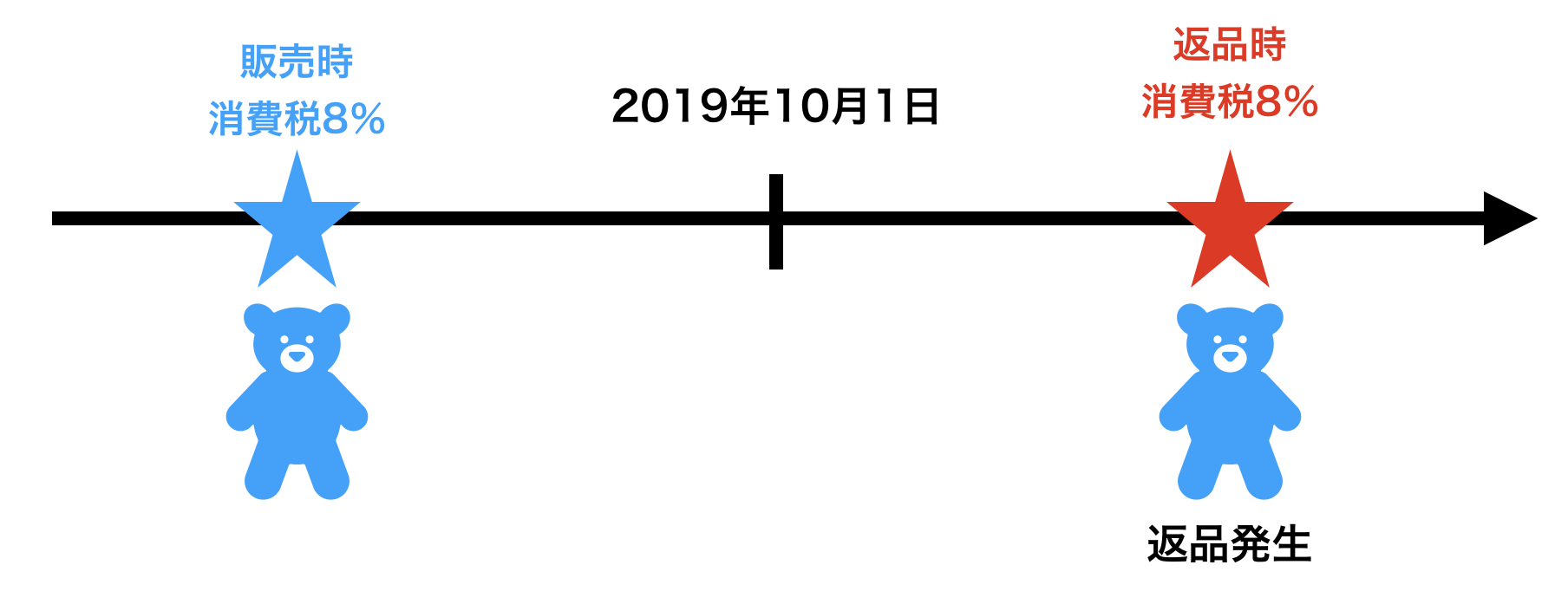

8%で販売したものの返品、値引き等が発生した場合

9月30日までに販売したものが10月1日以降に返品された場合は、8%(課税売上げのマイナス)の取引となります。

販売時に8%で売上計上されているからです。

また、値引き等の場合も同様です。

販売時に8%で売上計上したものに対する値引きは、値引き時も8%となります。

値引きの場合は、明確にどの分の売上に対応するかがわからない場合もありますが、その場合は、例えば「当月分の値引きは前月分の売上に対応するものとして処理する」などの合理的な方法によることとなります。

売上側で解説しましたが、仕入の場合も同様となります。

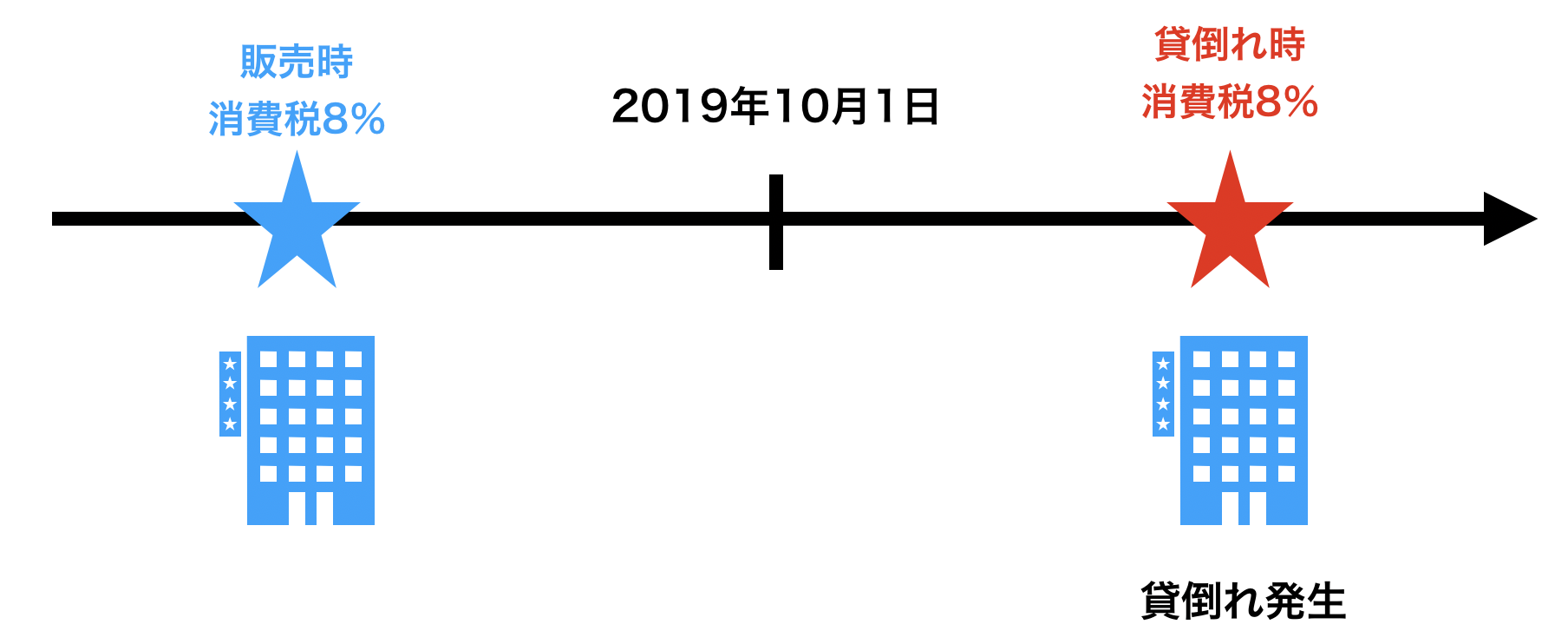

8%で販売したものの貸倒れが発生した場合

売掛金の貸倒れが発生した場合も、返品、値引きが発生した場合と同様です。

その貸倒れがどの売上に対応するかによって消費税率が異なります。

9月30日までの売上に対応する貸倒れについては、8%で処理することとなります。

消費税の経過措置に該当した場合

消費税率が8%から10%に上げられるに当たって、経過措置というものが設けられています。

簡単に説明しますと、「一定の取引については、10月1日以降も消費税率を8%とする」というものです。

少し専門的な説明になりますので、読み飛ばしていただいても結構ですが、興味がある方は1度読んでおいたほうが良いです。

もし読み飛ばす場合は10月に支払う分の電気、ガス、水道、電話、灯油の料金は基本的に8%ということだけでも覚えておくと良いでしょう。

- 旅客運賃等

2019年10月1日以後に行う旅客運送の対価や映画・演劇を催す場所、競馬場、競輪場、美術館、遊園地等への入場料金等のうち、2014年4月1日から2019年9月30日までの間に領収しているもの- 電気料金等

継続供給契約に基づき、2019年10月1日前から継続して供給している電気、ガス、水道、電話、灯油に係る料金等で、2019年10月1日から2019年10月31日までの間に料金の支払を受ける権利が確定するもの- 請負工事等

2013年10月1日から2019年3月31日までの間に締結した工事(製造を含む。)に係る請負契約(一定の要件に該当する測量、設計及びソフトウェアの開発等に係る請負契約を含む。)に基づき、2019年10月1日以後に課税資産の譲渡等を行う場合における、その課税資産の譲渡等- 資産の貸付け

2013年10月1日から2019年3月31日までの間に締結した資産の貸付けに係る契約に基づき、2019年10月1日前から同日以後引き続き貸付けを行っている場合(一定の要件に該当するものにる。)における、2019年10月1日以後に行うその資産の貸付け- 指定役務の提供

2013年10月1日から2019年3月31日までの間に締結した役務の提供に係る契約で、その契約の性質上役務の提供の時期をあらかじめ定めることができないもので、 その役務の提供に先立って対価の全部又は一部が分割で支払われる契約(割賦販売法に規定する前払式特定取引に係る契約のうち、指定役務の提供※に係るものをいう。)に基づき、2019年10月1日以後にその役務の提供を行う場合において、その役務の内容が一定の要件に該当する役務の提供

※「指定役務の提供」とは、冠婚葬祭のための施設の提供その他の便益の提供に係る役務の提供をいいます。- 予約販売に係る書籍等

2019年4月1日前に締結した不特定多数の者に対する定期継続供給契約に基づき譲渡する書籍その他の物品に係る対価を2019年10月1日前に領収している場合で、その譲渡が2019年10月1日以後に行われるもの(軽減対象資産の譲渡等を除く。)- 特定新聞

不特定多数の者に週、月その他の一定の期間を周期として定期的に発行される新聞で、発行者が指定する発売日が2019年10月1日前であるもののうち、その譲渡が2019年10月1日以後に行われるもの(軽減対象資産の譲渡等を除く。)- 通信販売

通信販売の方法により商品を販売する事業者が、2019年10月1日前にその販売価格等の条件を提示し、又は提示する準備を完了した場合において、2019年10月1日前に申込みを受け、提示した条件に従って2019年10月1日以後に行われる商品の販売 (軽減対象資産の譲渡等を除く。)- 有料老人ホーム

2013年10月1日から2019年3月31日までの間に締結した有料老人ホームに係る終身入居契約(入居期間中の介護料金が入居一時金として支払われるなど一定の要件を満たすものに限ります。)に基づき、2019年10月1日前から同日以後引き続き介護に係る役務の提供を行っている場合における、2019年10月1日以後に行われるその入居一時金に対応する役務の提供- 特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等

家電リサイクル法に規定する製造業者等が、同法に規定する特定家庭用機器廃棄物の再商品化等に係る対価を2019年10月1日前に領収している場合(同法の規定に基づき小売業者が領収している場合も含む。)で、その対価の領収に係る再商品化等が2019年10月1日以後に行われるものまた、上記以外にも、「リース譲渡に係る資産の譲渡等の時期の特例を受ける場合における税率等に関する経過措置」などの経過措置が設けられています。

これらの経過措置に該当した場合は、消費税が8%となります。

経過措置に該当する支払いが発生した時は、会計ソフトの入力も課税仕入れ8%となりますので、間違えないようにしましょう。

注意しなければならないのは、経過措置は任意でなく強制だということです。

経過措置の取引に該当したら、必ず8%で処理しなければなりません。

スポンサーリンク

経過措置と軽減税率の両方に適用がある場合はどうする?

では、経過措置と軽減税率の両方に適用がある取引の場合は、どうすれば良いでしょうか?

結論を申し上げますと、軽減税率が適用されることとなります。

上記の経過措置のうち、

- 予約販売に係る書籍等

- 特定新聞

- 通信販売

については、文章の最後に「(軽減対象資産の譲渡等を除く。)」とあります。

つまりこの3つの経過措置に該当し、さらに軽減税率の対象となる場合は、軽減税率が優先されることとなるということです。

もちろん会計ソフトの入力も、軽減8%で入力しなければなりません。

ただし、上記の3つの経過措置のうち、特定新聞と通信販売については軽減税率に該当するケースは稀です。

ですから、実務上は「予約販売にかかる書籍等」について押さえておけば良いでしょう。

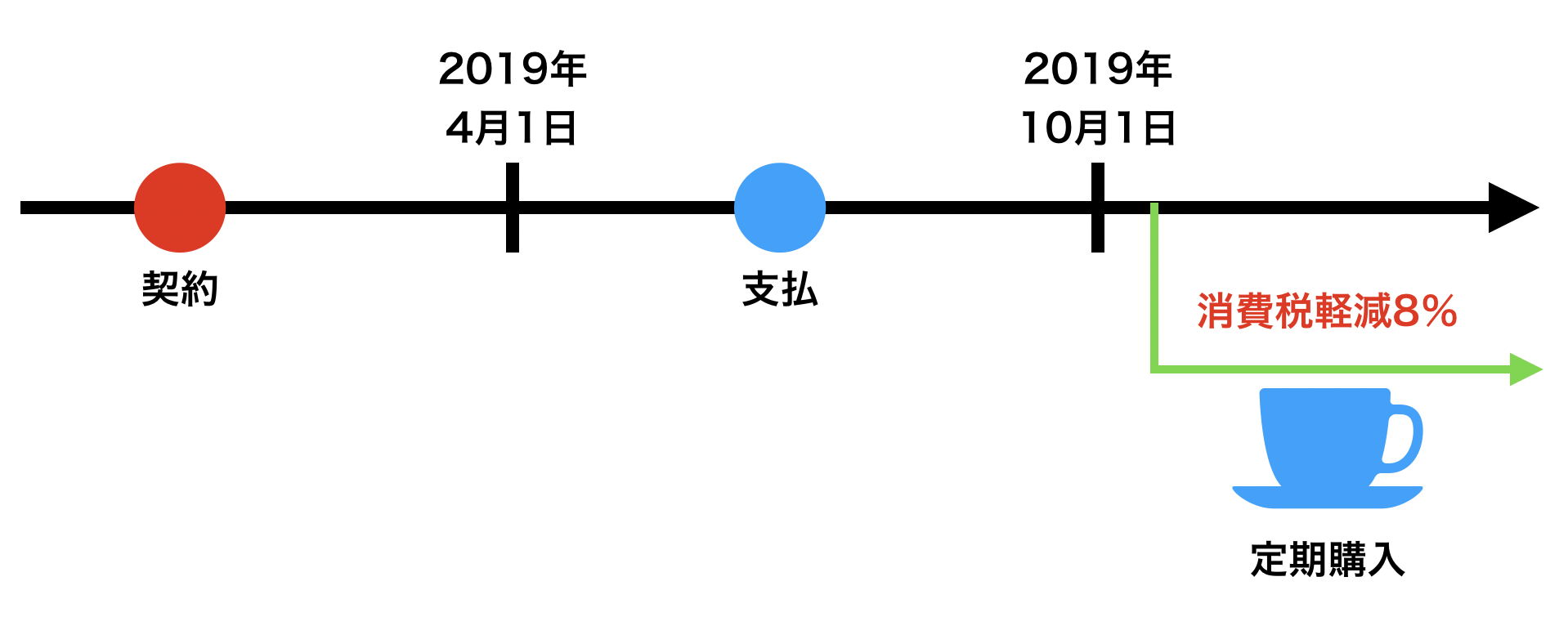

予約販売にかかる書籍等

予約販売にかかる書籍等とは、

例えば、「2019年4月1日より前に1年以上の契約をし、10月1日より前に支払いをして、1ヶ月ごとなど定期的に発行されるような書籍を購入した場合」が該当します。

ただし、予約販売にかかる書籍等とあるように、対象となるのは書籍だけとは限りません。

健康食品の年間購入契約なども、要件を満たせばこの経過措置に該当します。

健康食品は軽減税率の対象となりますので、先ほど申し上げたとおり、軽減税率が優先され経過措置の対象となりません。

具体的には次のパターンが想定されます。

- 2019年4月1日より前に契約をし、10月1日より前に支払いをおこない、10月1日以降に年間契約が始まった場合です。

この場合であれば、経過措置よりも軽減税率が優先されますので、購入代金全額が軽減8%となります。

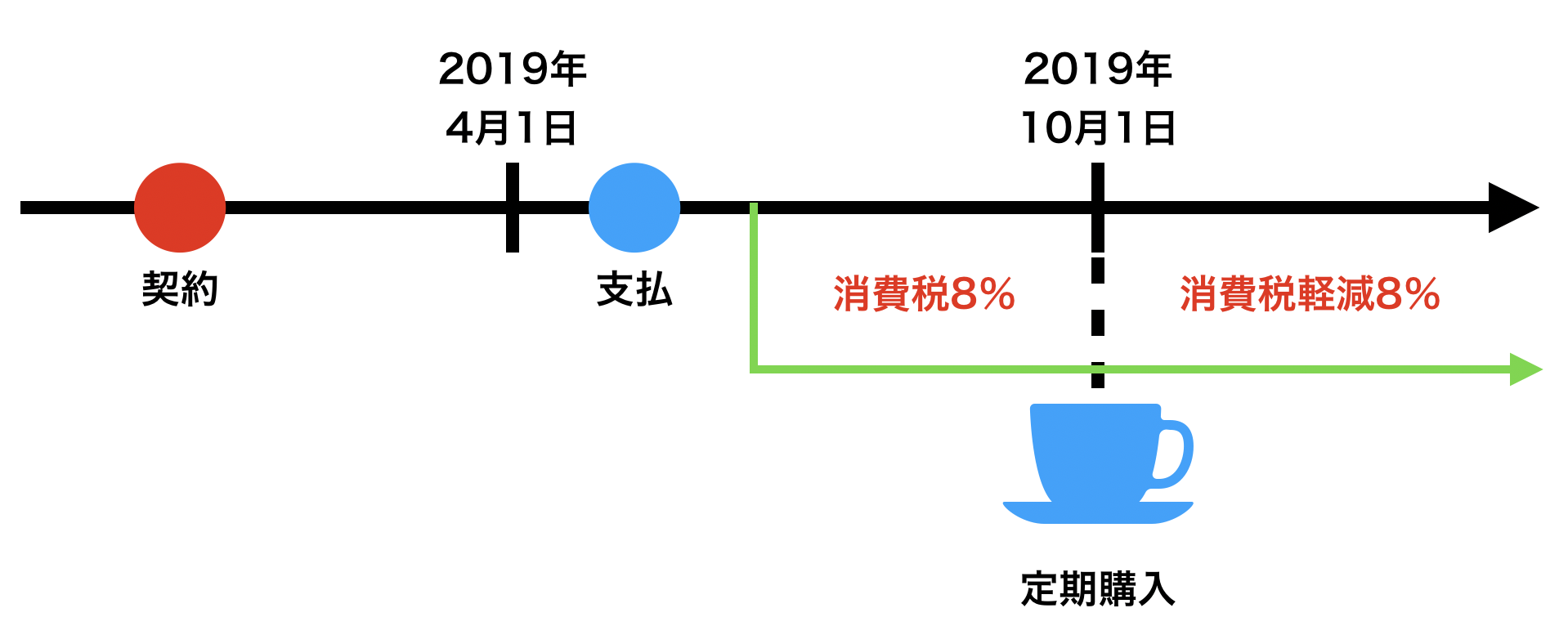

この場合であれば、経過措置よりも軽減税率が優先されますので、購入代金全額が軽減8%となります。 - 2019年4月1日より前に契約をし、10月1日より前に支払いをおこない、10月1日以前に年間契約が始まった場合です。

この場合も経過措置の適用はありませんが、10月1日より前に対応する支払いは8%となり、10月1日以降に対応する支払いは軽減8%となります。

この場合も経過措置の適用はありませんが、10月1日より前に対応する支払いは8%となり、10月1日以降に対応する支払いは軽減8%となります。

ですから、会計ソフトの入力も分けなければなりません。

消費税の経過措置と軽減税率のまとめ

消費税の経過措置と軽減税率についてまとめました。

通常の8%と軽減8%が実は違う税率だということで、会計ソフトへの入力がかなりややこしくなってしまいました。

実際は軽減8%のところ、通常の8%で入力してしまったことで、

「消費税は修正申告、地方消費税は更正の請求」ということもあり得ます。

そうなると総額は変わらなくても加算税や延滞税を払わなければならないこともあるでしょう。

そうならないためにも、経過措置と軽減税率は同じ8%でも違うということをきちんと理解しましょう。

スポンサーリンク

スポンサーリンク

スポンサーリンク