サラーリーマンであれば、所得税や住民税は会社が立て替えて払ってくれますので、税金について意識する機会があまりありません。

しかし、フリーランス・個人事業主になると、立て替えてくれる人はいませんので、税金を支払う機会が増えます。

そうなると、税金は経費になるのかならないのかの判断に迷うこともあるでしょう。

税金によっては経費になるものもあれば、ならないものもあります。

経費になる税金、ならない税金についてまとめました。

スポンサーリンク

スポンサーリンク

スポンサーリンク

よく支払いが出てくる税金

経費になる税金の支払いについては「租税公課」という勘定科目を使うこととなります。

租税公課は、税金の支払いだけでなく、住民票などの発行手数料、商工会議所などの会費に使用する勘定科目です。

事業を行っているとよく支払いが出てくる税金として、次のものがあります。

- 申告所得税

- 源泉所得税

- 住民税

- 個人事業税

- 固定資産税

- 自動車税・自動車取得税

- 不動産取得税

- 登録免許税

- 印紙税

- 延滞税、加算税(延滞金、加算金)

- 利子税

これらの中には、経費になるものあれば、経費にならないものもあります。

では、1つずつ解説していくこととします。

経費になる税金

次の税金は経費となります。

個人事業税

個人事業税は、経費となります。

個人事業税は、事業をおこなっている個人に対して課される税金です。

事業の種類によってはかからなかったり、税率が異なったりします。

税金の計算方法は所得金額(青色申告特別控除前)×3%〜5%で、所得金額が290万円以下の場合はかかりません。

毎年、8月と11月の2回に分けて納付することとなります。

個人事業税は単独で確定申告をする必要はなく、所得税の確定申告をすればそのデータに基づき、都道府県が自動的に計算します。

固定資産税

固定資産税は、土地や建物といった不動産と事業用の減価償却資産の保有に対して課される税金です。

土地や建物については市町村が税額を計算しますが、減価償却資産については毎年1月末までに申告する必要があります。

固定資産税の対象者は、1月1日において土地や建物・減価償却資産を所有している方です。

毎年5月ごろに納税通知書が送られてきて、一括払いか年4回払いかを選べます。

固定資産税については、事業で使用している部分に対応する金額が経費となります。

例えば、自宅の3分の1を事業として使用している場合は、全体の固定資産税のうち、「自宅の土地と建物に対応している部分の3分の1」が経費となります。

事業での使用割合は、合理的に計算することとなりますが、

「全体のうちの事業で使用している部分の面積の割合」

で計算するのが一般的となっています。

自動車税・自動車取得税

自動車税は自動車を所有している方に対して課される税金です。

自動車税の対象者は、4月1日時点での車の所有者です。

納期限は5月末までとなります。

自動車税についても、事業で使用している部分に対応する金額が経費となります。

例えば、自動車を8割事業・2割家庭用で使用している場合は、「全体の金額のうち8割の金額」が経費となります。

事業での使用割合は、走行距離や使用日数などで合理的に計算しましょう。

不動産取得税

不動産取得税は、土地や家屋を取得した場合に課される税金です。

事業用の土地や建物を購入した場合は、100%経費となります。

土地や家屋を購入してから不動産取得税を支払うまではタイムラグがありますから、不動産取得税の通知が届いた年に経費としましょう。

自宅兼事務所の場合は、事業で使用している部分に対応する金額のみ経費となります。

計算方法は固定資産税の場合と同様で良いでしょう。

なお、事業の経費とした分については、もし将来土地や建物を売却したとしても、売却時の経費とはならないので注意が必要です。

登録免許税

登録免許税は、土地や建物を購入して登記をする時に課される税金です。

司法書士へ登記を依頼する場合は、司法書士の報酬と一緒に支払うこととなります。

登録免許税の取り扱いは不動産取得税とほぼ同じです。

(特許権、鉱業権等に係る登録免許税は経費とならず、取得費となります。)

印紙税

印紙税は、契約書などの文書に課される税金です。

5万円以上の領収書には、200円の印紙を貼らなければならないことはご存知の方も多いと思います。

それ以外にも契約書のうちには印紙を貼らなければならないものがあり、契約書の種類や金額によって、貼らなければならない印紙の金額は変わります。

本来であれば使用時に経費とするべきですが、処理が煩雑になりますので、通常は購入時に全額経費とします。

ただし、年末に在庫が大量にある場合は、商品のように棚卸しをして、資産として計上しなければなりません。

利子税

利子税は、所得税の延納をした時などに係る税金です。

所得税は支払い回数を2回に分けることができますが、2回目に支払う税金に対して一定の割合(2019年は年1.6%)の利子税がかかります。(1,000円未満であればかかりません)

利子税は罰金ではなく、利息という性質のものですので、後で説明します延滞税とは異なります。

利子税は経費となりますので、計上するのを間違えないようにしましょう。

スポンサーリンク

経費にならない税金

次の税金の支払いは経費となりません。

申告所得税

申告所得税とは、事業主自身の所得税を言います。

3月15日までに確定申告をして支払うこととなった税金です。

振替納税の場合は4月に支払うこととなります。

申告所得税は経費となりませんので、支払った時は「事業主貸」という勘定科目を使用しましょう。

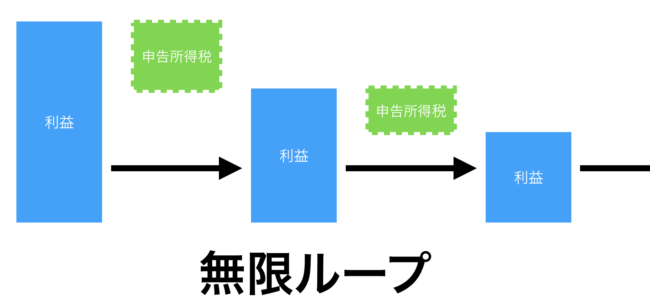

申告所得税は、売上と経費の差額である利益を元にして計算されます。

ですから、もし申告所得税を経費にできるとしたら、計算された申告所得税を経費とすることにより利益が減り、またその結果計算された申告所得税を経費としてすることにより利益が減るという、無限ループに陥ることになります。

また、前年の所得税の金額によっては、予定納税を支払うこともありますが、予定納税も経費となりません。

源泉所得税

源泉所得税は、従業員の給与や税理士などの報酬を支払う時に差し引いた(預かった)所得税です。

源泉所得税の支払いも経費となりません。

源泉所得税を預かった時は「預り金」という勘定科目を使用し、支払った時は「預り金」のマイナスとして処理することとなります。

住民税

住民税には、事業主自身のものと、従業員から預かったものとがあります。

いずれも経費とはなりません。

事業主自身の住民税の支払いは、申告所得税と同様に「事業主貸」として処理します。

従業員から預かった住民税の支払いは「預り金」のマイナスとして処理しましょう。

延滞税、加算税(延滞金、加算金)

延滞税は税金の支払いが遅れた場合、加算税は税金の申告が少なかった場合や、そもそも申告をしなかった場合などに支払うこととなる税金です。

これらは先ほどの利子税と違い、罰金としての性質があります。

ですから、経費とならず「事業主貸」として処理することとなります。

なお、地方税では延滞金、加算金という名称です。

これらに似たもので「督促手数料」と言うものがありますが、こちらは税金を請求する場合の手数料としての性質を有するものですから、経費となります。

経費になる税金・経費とならない税金まとめ

経費となる税金、ならない税金をひととおり説明しました。

とりあえず、「税金の支払い=租税公課」としてしまうケースが多いように感じますので、税金の中には経費となるものとならないものがあるということを意識するようにしましょう。

なお、消費税については、経理方法により扱いが異なることとなります。

税抜経理であれば支払い金額は経費とはなりません。(未払消費税等か未払金のマイナス)

税込経理であれば、支払い時に租税公課として処理することとなります。(発生時に未払計上することも可能)

消費税は、計算がややこしいので、1度税理士に相談してみるのも良いでしょう。

スポンサーリンク

スポンサーリンク

スポンサーリンク

当事務所のサービスメニューです。

気になることなどございましたら、気軽にお問い合わせください。