2019年になってビットコインの相場が上がってきています。

1月の時点では50万円以下だったのが、6月の時点では85万円くらいとなっています。

これに伴い、2019年中にビットコインを売却される方が増えると予想されますので、仮想通貨の所得税の取り扱いについて、2019年の改正点を含めてまとめました。

スポンサーリンク

スポンサーリンク

スポンサーリンク

仮想通貨の所得税の取り扱い

仮想通貨の所得区分

仮想通貨の売却益には所得税が課せられることとなります。

所得税では、所得をその性質により、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得の10種類に区分しますが、仮想通貨の売却益の所得区分は、雑所得となります。

※仮想通貨の売却益で生計を立ているなど、一定の要件に該当する場合は事業所得となります。

雑所得とは、「他の9種類の所得のいずれにも当たらない所得」を言います。

雑所得には、総合課税(他の所得と合計して超過累進税率を乗じて税金を計算する)と分離課税(他の所得と区分して一定税率を乗じて税金を計算する)ものがあります。

この中の、雑所得の総合課税は、さらに「公的年金等」と「公的年金等以外のもの」に分かれています。

仮想通貨の売却益は、このうち「公的年金等以外のもの」に該当します。

この雑所得の特徴として、雑所得内の黒字と赤字を相殺する事はできますが、他の所得の黒字と雑所得の赤字を損益通算をすることができず、また、赤字を繰り越すこともできないというところがあります。

所得の計算方法

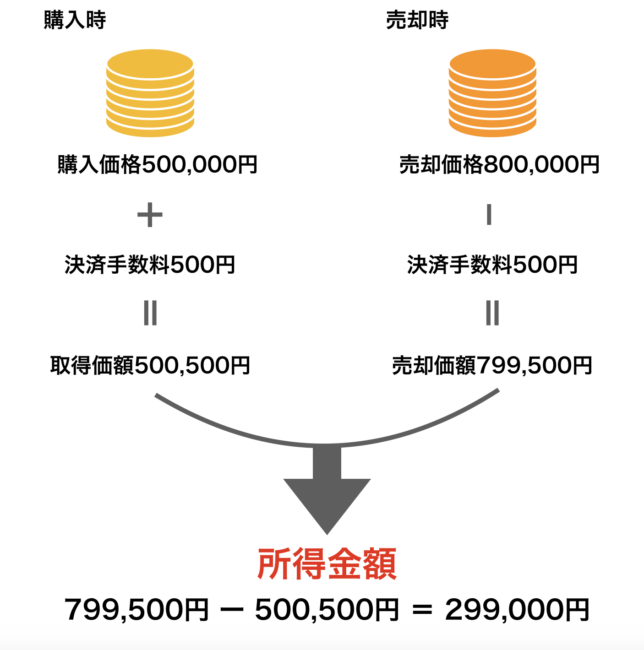

仮想通貨の所得は次のように計算します。

例えば、50万円で購入したビットコインを80万円で売却したとします。

そして、1回の決済に手数料が500円かかるとします。

すると、所得は次のように計算されます。

所得金額「299,000円」が所得税の課税対象となります。

なお、決済手数料の他にも、インターネットやスマートフォン等の回線利用料、パソコン等の購入費用などについても、仮想通貨の売却のために必要な支出であると認められる部分の金額に限り経費とすることができます。

仮想通貨の所得金額は、不動産所得、事業所得、給与所得などの他の総合所得と合計されます。

そして、その合計額から所得控除を差し引いた残額(課税される所得金額)に、超過累進課税を乗じて所得税額を計算します。

実際には、次の表に当てはめて計算します。

| 所得税の速算表 | ||

|---|---|---|

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば、課税される所得金額が5,000万円だとすると、

「5,000万円×45%−4,796,000円=17,704,000円」が所得税額となります。

また、この他に復興特別所得税(所得税額の2.1%)と住民税(税率10%)がかかります。

仮想通貨の取得価額の計算方法

上記の例では、1年間の間に仮想通貨を1回購入し、その全てを売却したと仮定しました。

しかし、現実的には1年間の間に何度も購入し、何度も売却することが多いと思います。

そういった場合に問題となるのが、売却した仮想通貨の取得価額の計算方法です。

この取得価額の計算方法については、2019年に改正がありました。

具体的には以下の通りです。

2018年まで:原則は移動平均法で、継続することを要件に総平均法が認められる

2019年以降:仮想通貨の種類ごとに、総平均法か移動平均法のどちらかを選定し、取得した年の確定申告期限までに届け出なければならない。届け出がない場合は、総平均法となる

移動平均法とは、「仮想通貨の購入のたびに平均単価をその都度算出し、その単価を払出し単価(取得原価)として、期末における評価額を計算する方法」を言います。

移動平均法は、購入、売却の都度平均単価を計算しなければならないので、取引回数が多い場合は手間がかかります。

これに対して総平均法とは「一定期間ごとに、購入した仮想通貨の平均原価を算出し、その単価を払出し単価(取得原価)として、期末における評価額を計算する方法」を言います。

通常一定期間は、1ヶ月ごとの場合が多いのですが、仮想通貨の場合の一定期間は1年ごととなりますので、年末の段階で計算すれば良いこととなります。

改正後は届出がない場合は自動的に総平均法となりますが、わざわざ移動平均法を選ぶ人は少数だと思いますので、そのまま総平均法で計算すれば良いこととなります。

法人の場合は、原則が移動平均法で、総平均を選択する場合は届け出が必要となります。

所得税とは逆の取り扱いとなりますので、ご注意ください。

スポンサーリンク

実際に確定申告するには?

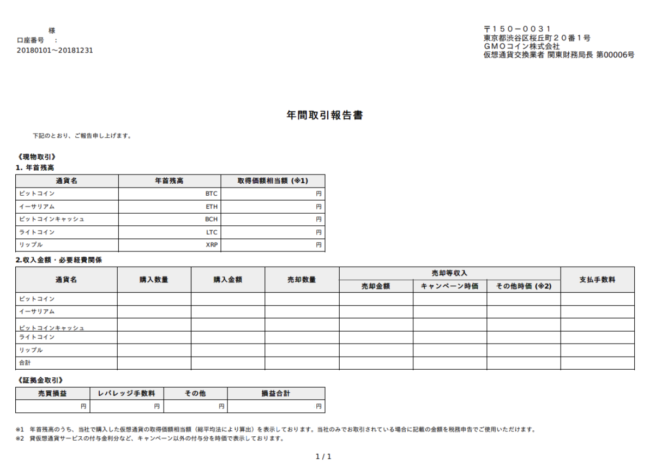

実際の確定申告時は、仮想通貨の取引所から年間取引報告書が発行されますので、それにしたがって計算することとなります。

例えばGMOコインの場合は以下の書式となります。

引用:GMOコイン

年間取引報告書に記載が無い費用で、仮想通貨の売却に必要な支出となるもの(インターネットやスマートフォン等の回線利用料など)がある場合は、漏れないようにご注意ください。

もしも複数の取引所で取引をしている場合は、国税庁のHPにExcelで計算書が用意されていますので、利用していただくといいと思います。

実際の確定申告は2020年2月16日から3月15日となりますが、今のうちから意識しておきましょう。

なお、国税庁は現在、仮想通貨の申告漏れの捕捉に力を入れていますので、申告漏れの無いようにご注意ください。

スポンサーリンク

スポンサーリンク

スポンサーリンク